O novo Modelo de Retenção na Fonte (taxa marginal)

Não se trata apenas de mais uma atualização das tabelas de IRS como as conhecemos desde a entrada em vigor do IRS em 1989. A inclusão dos elementos parcela a abater e parcela a abater por dependente vem alterar profundamente o algoritmo de cálculo da retenção na fonte.

Tendo sido inicialmente contemplada no Orçamento de Estado de 2022 (Lei n.º 12/2022, de 27 de junho) a possibilidade do Governo proceder a uma avaliação da introdução de um procedimento que permitisse a aplicação de uma taxa de retenção na fonte mais adequada à situação tributária do sujeito passivo, nas situações em que, por via de um aumento da remuneração, da aplicação das tabelas aprovadas ao abrigo do artigo 99.º -F do CIRS, resultasse um rendimento líquido mensal inferior ao anteriormente obtido, é publicado pelo Governo, após ter procedido a essa avaliação, o Despacho n.º 14043-B/2022.

Este Despacho n.º 14043-B/2022, ajustado entretanto pelo Despacho n.º 4930/2023, que vem posteriormente apenas prever uma redução adicional na retenção na fonte para as famílias com mais de três dependentes, vem aprovar um novo modelo de tabelas de retenção na fonte e que entra em vigor já a partir do próximo dia 1 de julho de 2023.

Nova lógica de retenção

Este novo modelo segue uma lógica de taxa marginal, em harmonia com os escalões de IRS que relevam para a liquidação anual do imposto, evitando assim situações de regressividade, em que a aumentos da remuneração mensal bruta correspondam diminuições da remuneração mensal líquida.

Taxa marginal

Surge agora neste novo modelo de retenção o conceito de taxa marginal.

A lógica da taxa marginal é efetuada através da conjugação da aplicação de uma taxa sobre o rendimento mensal com a dedução de uma parcela a abater, à semelhança do que acontece na liquidação anual do imposto.

Taxa marginal máxima, parcela a abater e parcela adicional a abater por dependente

O novo modelo de tabelas de retenção na fonte prevê também a inclusão de uma parcela a abater por dependente, de valor fixo, em linha com o previsto no Código do IRS, substituindo o atual sistema de redução de taxas consoante o número de dependentes.

Para garantir maior transparência, as tabelas incluem também uma coluna com a taxa efetiva mensal de retenção na fonte no limite de cada escalão, taxa essa que resulta da conjugação da taxa marginal máxima, da parcela a abatere, se aplicável, da parcela adicional a abater por dependente, sendo a referida taxa efetiva mensal de retenção naturalmente inferior à taxa de retenção máxima aplicável.

Obrigação de divulgação da taxa efetiva mensal de retenção na fonte por parte das entidades pagadoras

Conforme consta do Orçamento do Estado para 2023, as entidades pagadoras estão obrigadas a divulgar esta taxa efetiva mensal de retenção na fonte, por forma a garantir clareza aos trabalhadores e pensionistas sobre o valor de imposto retido.

Maior proximidade entre o imposto retido e o imposto efetivamente a pagar

Este novo modelo de retenções procura replicar mais de perto o modelo da liquidação anual do IRS por forma a reduzir os montantes de IRS que nos habituamos no modelo atual a ver sido reembolsado ou a nos ser pedido para pagar adicionalmente pelo fisco no ano seguinte aquando da entrega da declaração de IRS. O modelo ótimo seria aquele que, uma vez entregue a declaração de rendimentos do ano anterior, levasse a não termos nem reembolso nem imposto a pagar – tal não acontece porque naturalmente são vários os fatores que levam a que haja sempre acertos a fazer com o fisco, sejam de índole pessoal, familiar, despesas tidas, deduções efetuadas, rendimentos de diversas espécies auferidos ou mesmo porque rendimentos dos diferentes elementos do agregado familiar são muito dispares entre si.

Entrada em vigor deste novo modelo

Com o propósito de permitir as necessárias adaptações, quer por parte das entidades pagadoras quer por parte da indústria de software, este novo modelo de retenções na fonte, produz efeitos a 1 de julho de 2023 pelo que importa acautelar a atempada atualização dos sistemas de processamento de vencimentos a esta nova realidade.

Não se trata apenas de mais uma atualização das tabelas de IRS como as conhecemos desde a entrada em vigor do IRS em 1989. A inclusão dos elementos parcela a abater e parcela a abater por dependente vem alterar profundamente o algoritmo de cálculo da retenção na fonte.

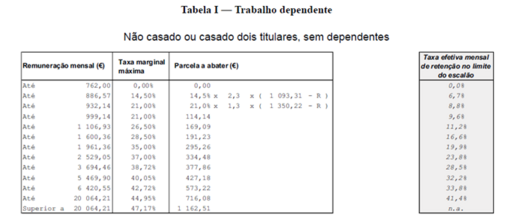

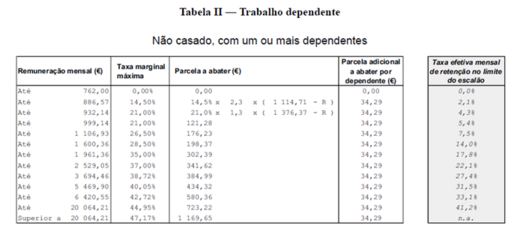

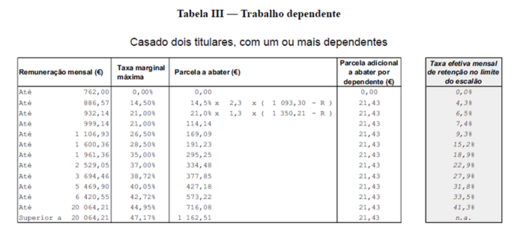

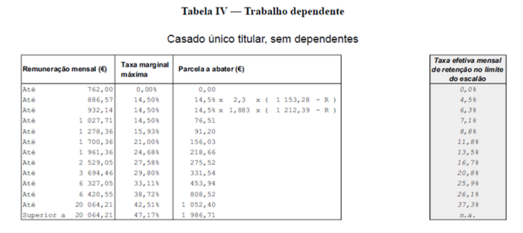

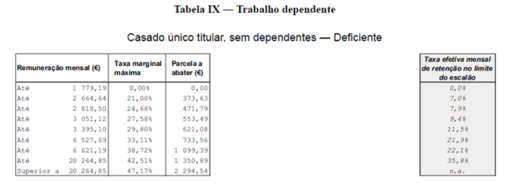

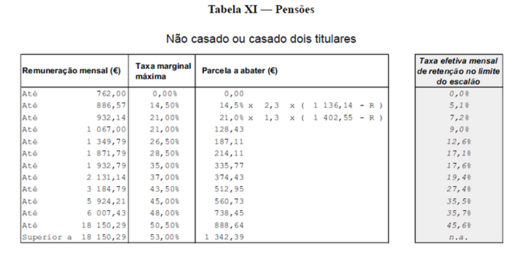

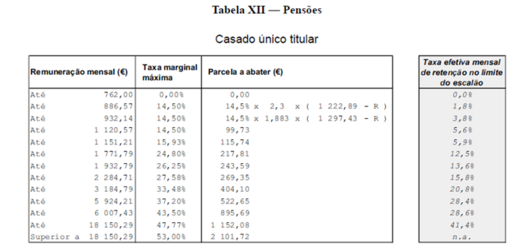

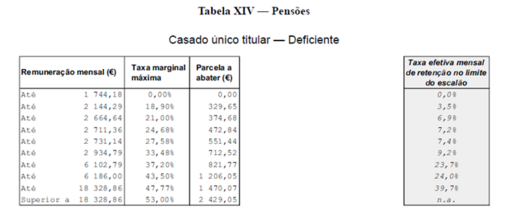

São assim aprovadas novas tabelas de retenção na fonte para vigorarem na 2ª metade do ano de 2023, relativamente aos rendimentos de trabalho dependente e de pensões pagos ou colocados à disposição dos respetivos titulares, para as diferentes situações já bem conhecidas:

I – Não casado ou casado dois titulares, sem dependentes

II – Não casado, com um ou mais dependentes

III – Casado dois titulares, com um ou mais dependentes

IV – Casado, único titular, sem dependentes

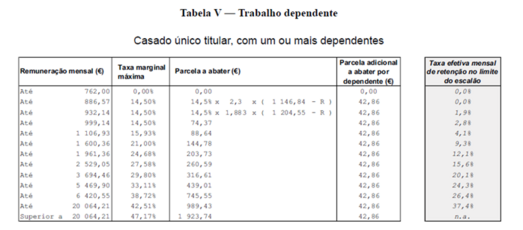

V – Casado, único titular, com um ou mais dependentes

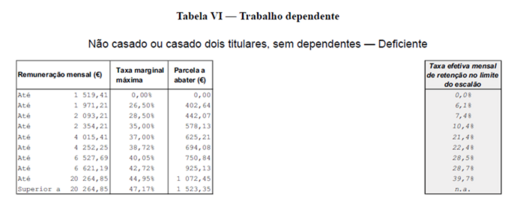

VI – Não casado ou casado dois titulares, sem dependentes

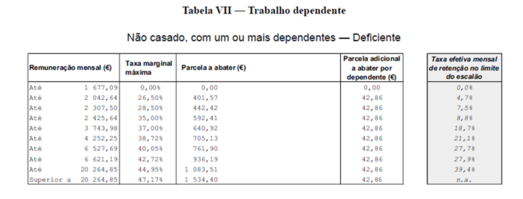

VII – Não casado, com um ou mais dependentes

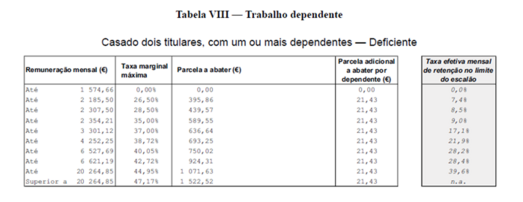

VIII – Casado dois titulares, com um ou mais dependentes

IX – Casado, único titular, sem dependentes

X – Casado, único titular, com um ou mais dependentes

XI – Não casado ou casado dois titulares

XII – Casado, único titular

XIII – Não casado ou casado dois titulares

XIV – Casado, único titular

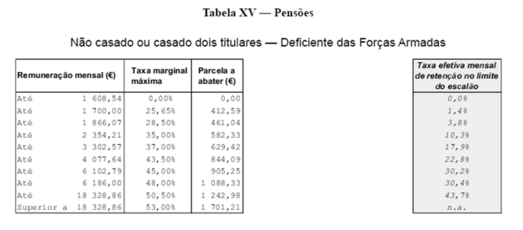

XV – não casado ou casado dois titulares

XVI – casado, único titular

Todas as tabelas apresentadas anteriormente são as aplicáveis ao Continente. As correspondentes às Regiões Autónomas da Madeira e dos Açores foram publicadas em diplomas autónomos.

Aplicabilidade e novas fórmulas

As novas tabelas de retenção publicadas aplicam-se, como em anteriores circunstâncias, aos rendimentos a que se reportam, pagos ou colocados à disposição de titulares residentes no território português, na Região Autónoma dos Açores e/ou da Madeira, em função dos respetivos diplomas publicados para cada região, devendo agora observar-se as novas regras que levam em consideração novas fórmulas, que dependem ainda da situação dos titulares dos rendimentos auferidos, uma vez que se podem tratar de titulares com um ou mais dependentes ou simplesmente titulares sem dependentes ou de pensões:

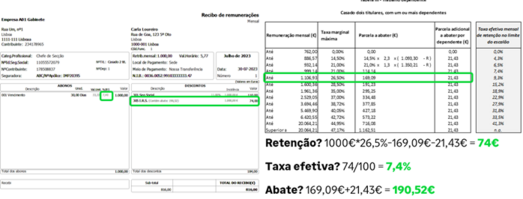

1. no caso de titulares com um ou mais dependentes:

[Remuneração mensal (R) x Taxa marginal máxima] – Parcela a abater – (Parcela adicional a abater por dependente x n.º dependentes) em que: a Taxa marginal máxima, a Parcela a abater e a Parcela adicional a abater por dependente são as que correspondam à interseção da linha da Tabela de Retenção na Fonte em que se situar a remuneração com as respetivas colunas, e em que, se aplicável, a letra «R» que conste da parcela a abater corresponde à remuneração mensal;

2. ou no caso de titulares sem dependentes ou de pensões:

Remuneração mensal (R) x Taxa marginal máxima – Parcela a abater em que: a Taxa marginal máxima e a Parcela a abater são as que correspondam à interseção da linha da Tabela de Retenção na Fonte em que se situar a remuneração com as respetivas colunas, e em que, se aplicável, a letra «R» que conste da parcela a abater corresponde à remuneração mensal.

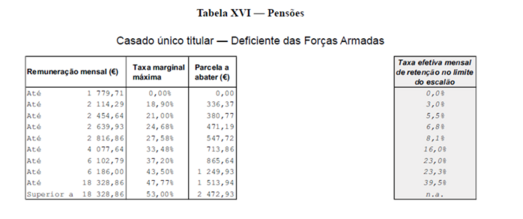

As soluções Sage

As soluções Sage 50c, Sage 100c e Sage for Accountants que serão disponibilizadas a partir de 18 de Maio, nas suas versões 2023.02.01, bem como o Sage X3 People numa atualização a ser disponibilizada em inícios de Junho já estão totalmente de acordo com estas novas regras pelo que é importante planear a atualização atempada dos clientes por forma a estarem completamente compliant com as regras a aplicar no processamento do mês de Julho.

2023 – 1º e 2º semestre com regras distintas

O facto de no 2º semestre se terem de aplicar novas regras e novas tabelas de acordo com este modelo que segue uma lógica de taxa marginal não significa que nos algoritmos de cálculo de remunerações e retenções se possa deixar de considerar a necessidade de coexistirem os dois modelos de cálculo em simultâneo.

O simples facto de já em Julho poder ter de efetuar um reprocessamento dum vencimento de um qualquer mês do 1º semestre ou mesmo nas situações em que possa ter necessidade de processar por recuperação meses passados, obriga a que as soluções estejam capazes de lidar com os dois métodos de processamento.

Desta foram as soluções Sage irão contemplar essa possibilidade mantendo as tabelas 1º semestre e 2º semestre em coexistência e aplicabilidade em função do período a ser processado.

No écran seguinte e a título exemplificativo, neste caso no Sage for Accountants, podemos ver a coexistência das tabelas 1º semestre e 2º semestre no menu Tabelas:

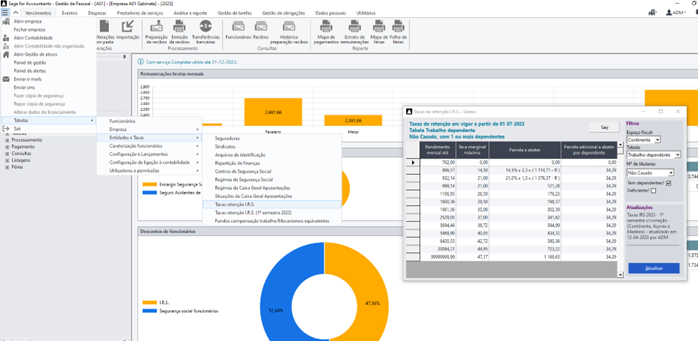

A obrigação de divulgação da taxa efetiva mensal de retenção

Por forma a dar cumprimento à obrigação de divulgar a taxa efetiva mensal de retenção na fonte, e com o propósito de garantir clareza aos trabalhadores e pensionistas sobre o valor de imposto retido as soluções passam também a apresentar essa taxa nos layouts de recibos de vencimento:

Sensibilização como nota final

Como nota final não posso deixar de referir e sublinhar que esta alteração, não se tratando apenas de mais uma alteração apenas de taxas e escalões a que nos já habituamos a assistir a cada Orçamento de Estado/ano fiscal a iniciar, irá muito provavelmente levantar algumas questões e dúvidas a começar pelos funcionários das empresas que, quando na posse pela primeira vez do recibo do mês de Julho 2023, se vão dirigir em primeira instância aos departamentos de recursos humanos utilizadores das soluções Sage, que por sua vez se dirigirão aos Parceiros e à Sage para clarificações e explicações dadas as alterações profundas na lógica de retenção.

Sendo certo que é da responsabilidade das empresas e dos departamentos de recursos humanos estarem capazes de responder às questões levantadas pelos colaboradores das organizações, somos nós muitas das vezes, Parceiros e Sage, aqueles a quem em primeiro lugar são endereçadas as questões. Por isso é importante estarmos capazes de uma vez mais responder à altura e estarmos cabalmente preparados para este desafio legislativo.

Podem uma vez mais contar com a Sage para em tudo vos apoiar.

Joaquim Machado

Compliance, Alliances & Business Development Advisor Sage